Bankless:本轮牛市缺乏内部催化剂 资产价格疯涨本身就是营销

至少每个人都是这么说的。 如果有足够多的人看涨,这种情绪就会具有传染性,现在就是竞价的时机!

但这种看涨情绪与之前的周期有所不同,值得识别和解析。

由于现货 ETF 即将推出,人们看涨。 比特币现货 ETF 的批准可能随时发生,现货以太坊 ETF 也不甘落后。 这是这个行业十多年来一直在等待的时刻——Winkelvi 于 2013 年首次提交了他们的比特币 ETF! 现货 ETF 在比特币和以太坊之间的规模不容低估。

大量资金可以通过这些渠道流动。 这是一个巨大的看涨催化剂,没有其他方法可以解释这一点。

如果这些现货 ETF 的批准引发牛市,这将是加密货币首次经历外部因素引发的牛市。

这是什么意思?

2013年的牛市被称为分叉启动时代,人们意识到比特币是一种可以复制的原始代币。 10,000 个 PoW 链蓬勃发展,其中一些至今仍然存在。

2017 年的牛市是 ICO 狂热,人们意识到你可以在以太坊上发行代币,而不需要让你的资产受到整个区块链的阻碍。 另外,还有智能合约!

2021年的牛市是NFT热潮和Alt-L1热潮,我们发现我们的代币不一定只是金融资产,文化、艺术和社区都能够在DeFi中实现价值。 此外,我们需要更多的区块空间,而生产“以太坊杀手”的愿望吸引了大量的风险投资和精力。

2024年牛市目前看来将是现货ETF审批带来的牛市吗? 因为外部资本可以购买BTC和ETH吗?

你注意到这里有什么不同吗? 这次牛市不符合我们的条件。

这是一个外部力量带来的牛市,没有内部催化剂。

在之前所有的加密货币牛市中,我们发现了一些新的原语,它们解锁了新的用例、新的应用程序和新的需求。 我们用新的力量激发了消费者和散户的兴趣,并以更广阔的视野吸引了人们,让他们了解加密货币的未来。

在这个牛市中,TradFi(传统金融)可以在他们的经纪公司购买我们的两个主要蓝筹资产。 这些是不同的牛市催化剂。

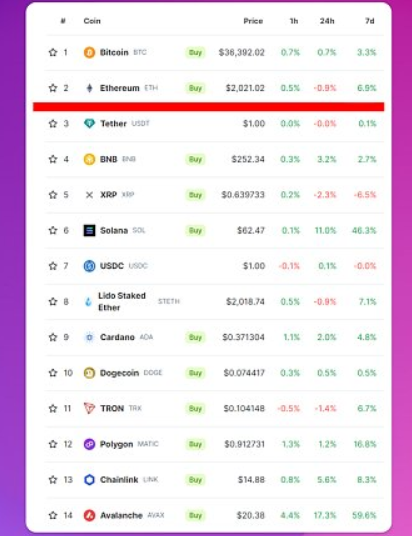

目前,看涨情绪在行业中蔓延,低市值资产经历了一些疯狂的价格走势,尤其是 THORChain 和 Solana,这两种资产在上一次牛市中也获得了巨大的增长。

经历了整个熊市的行业资深人士正在把筹码放在桌面上,押注散户投机狂潮可能会是什么样子,并利用 2021 年的记忆来指导他们的投资决策。

但如果这次牛市不像 2021 年呢? 交易员和投机者正在利用历史活动和价格走势来判断 2024 年什么可能会吸引用户。尽管如此,我们现在掌握的所有信号都表明牛市与之前不同。

两个市场的故事

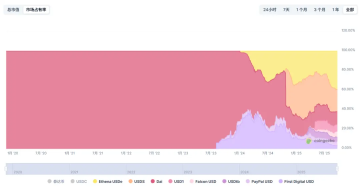

随着现货比特币和以太坊ETF 的推出,有现货 ETF 敞口的加密资产和没有现货 ETF 敞口的加密资产之间将划出一条很大的界限。 现货 ETF 之所以看涨,是因为传统经纪公司和 TradFi 的其他公司所持有的大量敞口创造了数万亿美元的财富。

只有BTC和ETH有这个敞口!

将筹码放在这条线以下的人正在猜测一个与加密货币历史上经历过的牛市相匹配的牛市。但是,如果没有内在的兴奋因素、新的兴趣和新的资本,为什么牛市会在BTC、ETH和市场其他部分之间的这条大线之上继续进行呢?

我们需要内部催化剂

我也希望有一个牛市。但是,如果我们要实现我们所有人想象中的“牛市”,我们需要一个理由让新进入者直接通过私钥进入加密货币领域,并开始在 BTC 和 ETH 以下的舞台上玩耍。

目前,我们没有任何新的理由让人们以加密货币原生的方式进入加密货币领域。 我们还没有解锁任何新的原语。 散户并不关心 Polygon 或 Solana 是否拥有廉价的区块空间和改进的执行环境。

我们还没有构建任何新的应用程序!

现在,资产价格上涨本身就是营销,赌场重新开业和人们两年来首次赚钱是重新进入竞技场的动力。 但我担心,如果没有一些新的应用程序或原语可供人们使用,就像 2013 年、2017 年和 2021 年那样,这种情况将是短暂的。

为了拥有我们都想要的牛市,我们需要一个内生的催化剂。